| 分类 方式 |

种类 |

| 根据形状 |

方靶,圆靶,异型靶 |

| 根据成份 |

金属靶材、合金靶材、陶瓷化合物靶材 |

| 根据应用 |

半导体关联陶瓷靶材、记录介质陶瓷靶材、显示陶瓷靶材、超导陶瓷靶材和巨磁电阻陶瓷靶材等 |

| 根据应用领域 |

微电子靶材、磁记录靶材、光碟靶材、贵金属靶材、薄膜电阻靶材、导电膜靶材、表面改性靶材、光罩层靶材、装饰层靶材、电极靶材、封装靶材、其他靶材 |

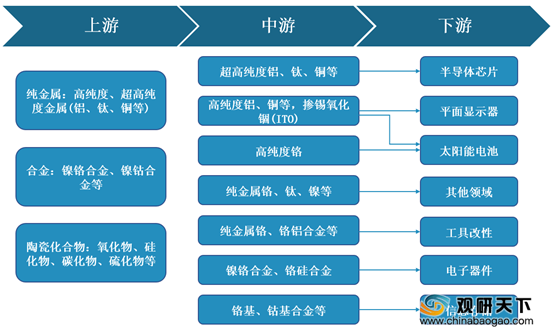

在产业链方面,溅射靶材行业上游主要是纯金属、合金和陶瓷化合物等原材料,下游主要包括半导体芯片、太阳能电池、平面显示器等领域。

目前,溅射靶材主要集中于平板显示、信息存储、太阳能电池、芯片四个领域,合计占比达到94%,其中平板显示应用领域最大。

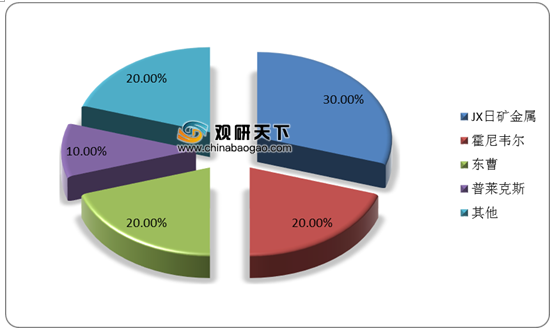

同时,全球溅射靶材行业呈现明显区域集聚特征,国外知名靶材公司凭借着先发技术及经验优势,在市场上占据绝对的地位。根据相关数据显示,目前全球溅射靶材市场主要有JX日矿金属、霍尼韦尔、东曹和普莱克斯四家企业,累计市场份额高达80%,行业处于垄断地位。

不过,近年来国家正大力推进靶材行业产业链国产化进程,加快实现从“材料大国”向“材料强国”的战略性转变。为此,以江丰电子、阿石创、有研新材、隆华科技为代表的国产靶材供应厂商在技术创新、认证壁垒等环节不断再创新突破,并且与知名的半导体、平板显示、太阳能电池企业达成合作,溅射靶材进口替代渐提速。

| 企业名称 |

简介 |

靶材相关业务营业收入 |

| 江丰电子 |

主营业务为高纯溅射靶材的研发、生产和销售,主要产品为各种高纯溅射靶材,包括铝靶、钛靶、钽靶、钨钛靶等,这些产品主要应用于超大规模集成电路芯片、液晶面板、薄膜太阳能电池制造的物理气相沉积(PVD)工艺,用于制备电子薄膜材料 |

2019年,铝靶营业收入1.75亿元、钛靶营业收入1.11亿元、钽靶营业收入2.98亿元;2020年上半年,铝靶营业收入9910.82万元、钛靶营业收入7203.37万元、钽靶营业收入2.04亿元 |

| 阿石创 |

专业从事各种PVD镀膜材料研发、生产和销售,主导产品为溅射靶材和蒸镀材料两个系列产品,主要用于制备各种薄膜材料 |

2019年溅射靶材营业收入1.56亿元;2020年上半年溅射靶材营业收入7871.60万美元,占总营业收入的63.15% |

| 有研新材 |

主要从事微电子光电子用薄膜材料、超高纯金属及稀贵金属材料等新材料的研发与制备,2018年有研亿金30余款8-12寸靶材新产品完成加工送样,已有多款靶材产品顺利通过考核认证,Cu及Cu合金靶材在国内龙头半导体企业采购量居于第一 |

- |

| 隆华科技 |

旗下的广西晶联光电是国内在TFT领域取代进口并获得客户认可、实现批量供货的ITO靶材企业 |

2019年靶材及超高温特种功能材料营业收入达到2.30亿元,2020年上半年为1.33亿元,占总营业收入的17.02% |

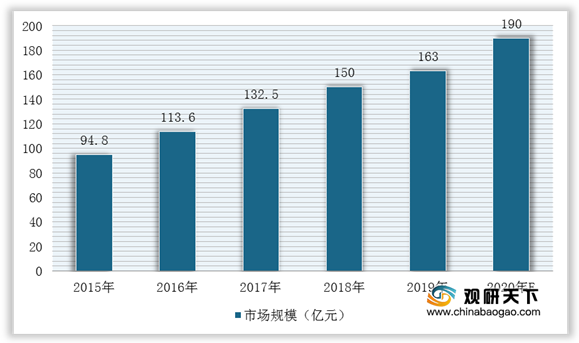

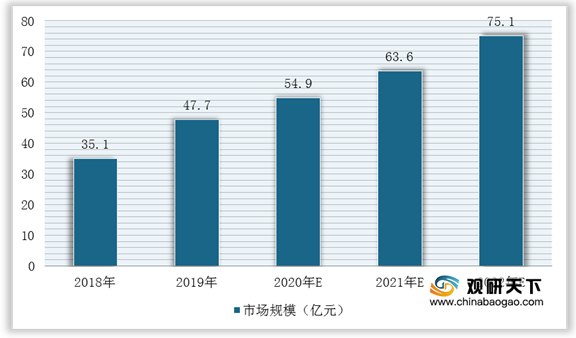

同时,随着平板显示、半导体等下游行业持续放量,全球溅射靶材行业市场规模不断扩大。据SEMI数据统计,溅射靶材占半导体密封材料市场的2.7%左右。因此,2019年全球溅射靶材市场规模为163亿美元,预计2020年将达到190亿美元,而中国半导体用靶材市场规模为47.7亿元,预计2022年将达到75.1亿元。

相关行业分析报告参考《2020年中国溅射靶材市场调研报告-行业现状与发展商机研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。