2015年至今石化行业的高景气已经持续了3年,远超上一轮景气周期。仅从经验看,未来景气下滑似乎是大概率事件,那么自然也很难给估值。可就如索罗斯所言:归纳法很难创造超额价值。毕竟历史不会简单重复,即使周期在宏观上在高度相似,在微观层面也还是更有不同。具体到本轮炼化周期,我们判断高景气持续的时间就会远超以往,未来两年仍将处于高位,具体逻辑如下:

1.石油产业链瓶颈转至炼化:历史上石化周期较短的根本原因在于,勘探资产要远重于炼化,扩产周期也要长的多,一旦需求改善,前者在供给端往往在供给端很难做出响应,自然议价能力也要强于炼化,会拿走全产业链绝大部分利润,且持续很长时间,直至新油田大量投产。但随着页岩油革命的爆发,增产只要几个月,国内炼化则由于环保和审批更为严格,普遍要4-5年才能建成,所以勘探相比炼化反而成为轻资产行业,炼化也成为了产业链新的最大瓶颈;

2.成品油并不过剩:市场主要担忧就在于我国密集上马炼化装置,会加剧目前的成品油过剩。但就我们分析,一方面我国地炼小产能正在加速退出,合规产能也受到上下游配套不足和油品升级的制约,有效开工率并不低;另一方面未来海外新增产能很少,成品油每年供需缺口约有1000万吨要我国填补,因此19年国内开工率预计仍在80%以上,景气不会明显下滑;

3.乙烯周期有望上行:另一个市场的担忧在于规划中的大量新增产能会导致乙烯大周期逆转,但是就我们分析,油头新增产能很少,美国气头产能进度也大幅低于预期,即使考虑到煤头的扩能,未来三年全球新增产能也只有775万吨,远低于预计的需求增量2000万吨,因此乙烯大周期不但不会终结,甚至还有望再创新高。

2.炼化已成为石油产业链最大瓶颈

大炼化由于投资规模上百亿、建设期5年左右,因此盈利的周期性非常强。以上海石化为例,14年还亏损7个亿,16年就盈利60个亿,波动幅度极大。可以说企业是否盈利受自身能力影响较少,主要取决于周期所处的位置。从历史上看炼化周期基本都是严格遵照朱格拉产能周期运行,完整周期在10年左右,2-3年为高景气,7-8年为不景气。而其背后的逻辑就在于炼化需求增长是连续的,供给则由于建设期长、资产重,很难逆势投资,往往都是在周期顶部呈现脉冲式变化,所以对周期的影响更大。以前高景气阶段只能持续2-3年,根本原因还是在于当时我国产能投产周期短,企业投产热情高,一旦盈利好转就大规模扩张产能,届时不但自身供需关系会恶化,更重要的是会刺激对原油的需求。而原油供给端的弹性又很小,议价能力显著强于炼化,一旦出现缺口就会拿走全产业链中绝大多数利润,压制炼化周期的延续。但展望未来,我们判断全产业链最大的瓶颈已经转至炼化,相应其高景气持续时间也会长于以外周期。

2.1为什么以前炼化周期很短?

参考观研天下发布《2018-2023年中国石化产业市场竞争格局研究与未来发展方向研究报告》

上一轮炼化周期启动于03年,终端需求改善最先传导至炼化环节,由于当时产能比较紧张,所以对原油需求的拉动并不明显,主要体现为炼化自身盈利的大幅改善,相应同期乙烯价格大幅上涨,油价涨幅却不足10%。直至04年下半年炼化产能大量投放,带动了原油需求增长,其供给端又受制于投资周期过长,难以在短期做出反应,上游成为整个产业链最大的瓶颈所在,油价也进入长达几年的持续上涨,拿走了整个产业链中绝大多数利润。以至于乙烯价格涨至14000元/吨的历史高位,比现在高40%都没什么利润,本质上还是油周期过长倒逼的炼化周期变得很短。

2.2未来炼化景气周期会很长

相比以前,本轮油周期的扩产逻辑有了本质性变化。随着我国的供给侧改革和环保严控,全球石化扩张最快的火车头中国,即使不算熄火至少也是大幅降速。以扩产效率最高的民营企业为例,也要3年左右,国企更是要5年以上。更关键的是,在电动车长期替代的威胁下,除了我国凭借投产速度快还有产能投放外,海外基本都已经没有新建产能。而上游在页岩油出现后,扩产周期大幅缩短至半年左右,相比之下炼化反而更为重资产和长周期,替代了勘探成为整个产业链最大的瓶颈所在。从整个石油产业链看,3季度油价大涨阶段,乙烯涨幅还要更大,也体现出供需相比原油更为紧张。那么展望未来,考虑到油价已经接近65美元/桶,继续上行大概率会刺激页岩油扩产,可炼化的产能集中投放却要等到19年以后。未来终端需求即使继续改善,炼化通过提升开工率传导至原油的增量需求恐怕也很有限。可见本轮炼化需求弹性比原油大,供给弹性又比原油小,与上一轮正好相反,炼化也将成为这一轮石油产业链景气复苏持续时间最长的环节。

2.3民营大炼化将最受益超长景气

如果石化景气如我们预期持续维持高位,对于现有产能来说可以获得很好盈利,但毕竟弹性不大,最受益的无疑还是新增产能。可是近两年大炼化虽然一直处于暴利阶段,却鲜有新产能投放,究其原因就在于上一轮国内企业的大幅扩产恰逢美国页岩气革命带来的成本骤降,导致行业长达10年都处于盈利低谷,企业在规划未来投资时无疑就变得非常谨慎,15-16年油价持续下跌也使得企业不敢轻易逆势投资,少数有条件扩产的企业,如镇海炼化的新项目又被PX拖累而难产。海外产能由于建设周期和成本都远超我国,投资的不确定性更大。近两年所谓的产能投放,主要来自于原有规划几年前就该建成的项目,真正的新增产能很少。因此未来全球最快的新增产能要看中国,中国则要看民企。本着先投产、先受益的原则,民营炼化应该在本轮超长景气周期中最为受益。

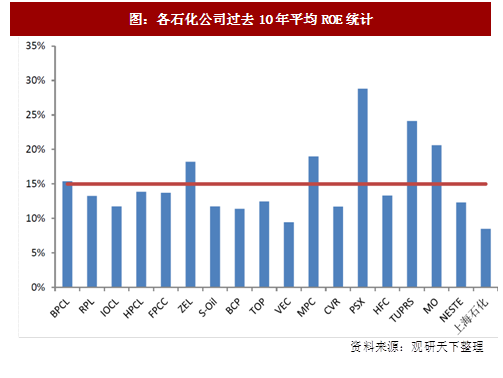

2.4炼化长期ROE其实很高

展望更长期,除了我们前文所探讨的周期性因素以外,炼化企业在一轮完整周期中的平均ROE也不低。以上海石化为例,过去10年的平均ROE为8%(剔除政策性巨亏的08年),在化工行业中还是居于较高水平,海外其他大炼化企业过去10年的平均ROE甚至还要更高。这背后也体现出炼化虽然技术非常成熟,但投资规模大,普遍要上百亿,还涉及到复杂的政府审批,特许经营的色彩浓重,因此长期盈利能力远高于一般化工品。这也解释了为什么在世界化工50强中有如此之多的炼化企业入围,本质上还是因为油品市场空间大,炼化的长期ROE高。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。