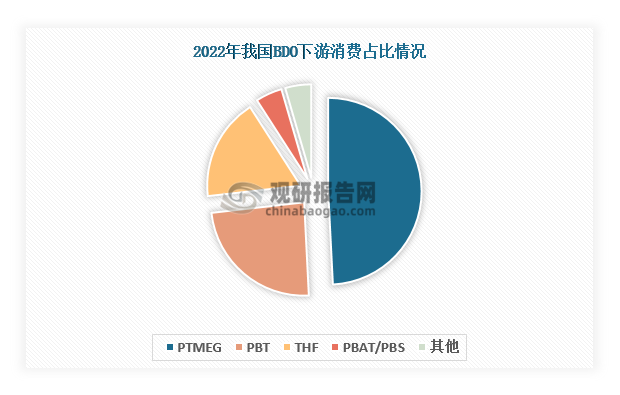

1.PTMEG是BDO第一大应用领域

根据观研报告网发布的《中国BDO行业发展深度研究与投资趋势预测报告(2024-2031)》显示,BDO即1,4-丁二醇,是一种重要的有机化工和精细化工原料,常用于生产聚四亚甲基醚二醇(PTMEG)、四氢呋喃(THF)、聚对苯二甲酸丁二醇酯(PBT)、γ-丁内酯(GBL)、聚丁二酸丁二醇酯/聚对苯二甲酸-己二酸丁二醇酯(PBS/PBAT)等。

其中,PTMEG主要用于生产氨纶,是BDO下游第一大应用领域,2022年占比接近50%;其次是五大通用工程塑料之一的PBT,占比24%;THF是BDO第三大消费领域,其可用于制备己二腈、己二酸、己二胺等;全生物降解塑料原料PBS/PBAT占比仅为4.6%,对BDO的需求尚未释放,未来在“双碳”“限塑令”等政策推动下,其在BDO下游的消费占比或将持续提升。

数据来源:观研天下整理

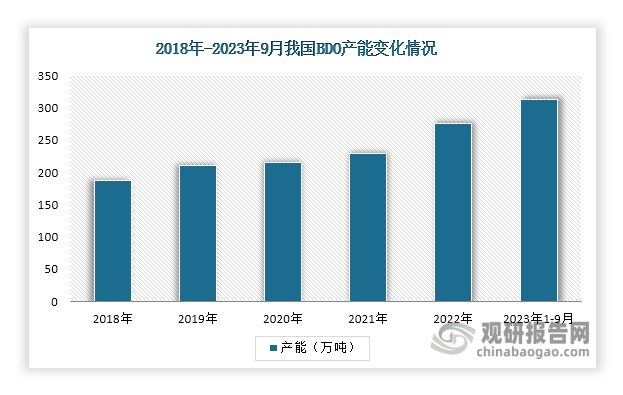

2.我国BDO行业正处于产能过剩状态

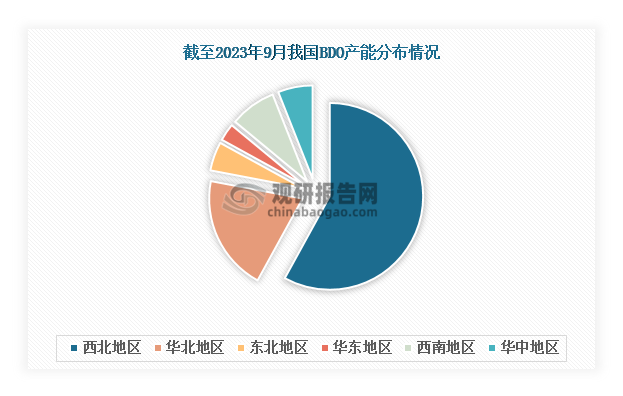

近年来,我国BDO产能一直保持稳步增长的态势。截至2023年9月,我国BDO产能达到313.5万吨,主要分布在西北地区,靠近原料电石及甲醇产地,占比超过五成;其次是华北地区和西南地区,占比约28%。

数据来源:观研天下整理

数据来源:观研天下整理

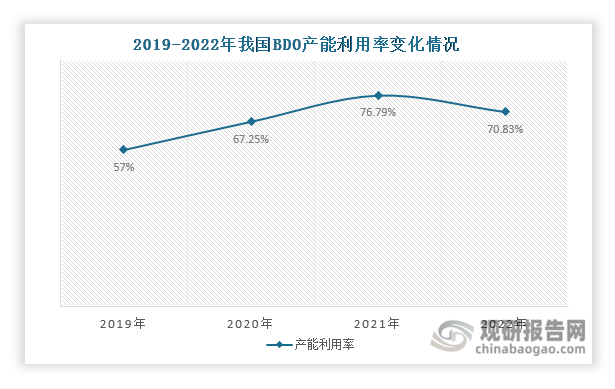

根据国际通行的标准,产能利用率超过90%为产能不足,79%-90%为正常水平,低于79%为产能过剩。据了解,目前我国BDO产能利用率偏低,保持在79%以下,行业正处于产能过剩状态,但近些年来行业产能整体严重过剩状态有所缓解。

数据来源:观研天下整理

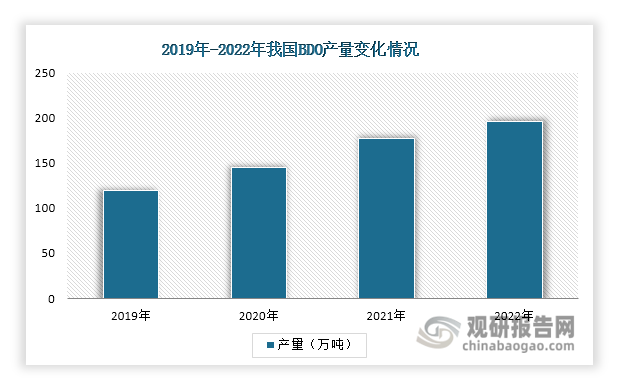

3.BDO产量持续持续增加

产量方面,受益于PBS/PBAT、PTMEG等下游市场需求的增长,近年来我国BDO产量持续持续增加,2022年其产量达到195.5万吨。目前,我国已成为全球最大的BDO生产国。

数据来源:观研天下整理

4.我国BDO行业集中度低

当前,我国BDO行业集中度低,市场竞争格局分散,数据显示,2022年和2023年1-9月CR5均不足50%。2023年1-9月,我国BDO市场份额排名前三的企业分别是内蒙古东源科技、新疆美克和五恒化学。截至2023年9月,其BDO产能分别达到38万吨、36万吨和25.6万吨。

2023年1-9月我国BDO行业产能TOP5企业情况

|

排名 |

企业名称 |

截至2023年9月产能(万吨) |

竞争优势 |

|

1 |

内蒙古东源科技 |

38 |

成本优势:公司形成了全球BDO行业唯一的上下游配套齐全的产业格局,生产成本全球最低。 |

|

技术优势:公司以现有产业为依托进行了多项技术改造,获批新型实用专利18项,发明专利5项。 |

|||

|

2 |

新疆美克 |

36 |

区位优势:克化工工业园位于库尔勒市东南面的库尔勒市经济技术开发区内,立足塔里木地区的油气资源优势和地缘优势,从而为新疆的优势天然气资源就地精深加工做出积极贡献。 |

|

生产优势:美克化工工业园一期、二期年产16万吨BDO项目的建成投产,真正意义上实现了新疆地区以天然气为原料加工精细化工产业的突破,美克化工与巴斯夫合资建设的三期年产10万吨BDO项目、5万吨PTHF项目已全面开工,并在2016年全面投产。 |

|||

|

3 |

五恒化学 |

25.6 |

公司已注册了7个注册商标和拥有8项专利信息,这些知识产权的保护为公司提供了更强的竞争优势和自主创新能力。此外,公司还在不断完善自身的知识产权保护体系,为将来的市场竞争打下坚实基础。 |

|

人才优势:公司在人员方面注重人才的引进和培养,管理团队和技术团队经验丰富且专业。 |

|||

|

4 |

华恒能源 |

24 |

产品优势:公司PTMEG、PBAT新材料产业链一体化项目的BDO1装置利用乌海市丰富的石灰石资源和煤炭资源,采取炔醛法生产BDO,产出的BDO纯度达到99.7%。 |

|

规模优势:截至目前,公司PTMEG、PBAT新型材料产业链一体化项目累计完成投资70余亿元,已建成3套BDO装置、4套PTMEG装置、4套电石炉装置。 |

|||

|

5 |

新疆天业 |

21 |

研发优势:公司控股股东天业集团拥有国家认定的企业技术中心、博士后科研工作站和氯碱化工国家地方联合工程研究中心等国家级高水平研发平台。 |

|

地区优势:公司去年围绕氯碱化工产业,依托新疆地区矿产资源富集的优势,构建了较为完善的产业链。 |

资料来源:公开资料、观研天下整理(WJ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。