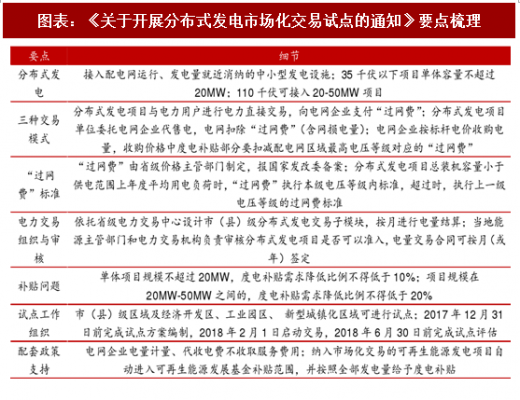

分布式发电市场化交易试点启动。2017 年 10 月 31 日,国家发改委和国家能源局联合发布了《关于开展分布式发电市场化交易试点的通知》(发改能源【2017】1901 号),这是继今年 3 月发布《关于开展分布式发电市场化交易试点的通知征求意见稿》8个月后千呼万唤始出来的正式通知文件。

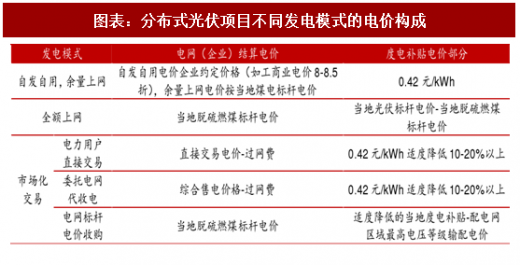

分布式发电市场化交易包括三种交易模式。分布式发电市场化交易的机制是:分布式发电项目单位(含个人,以下同)与配电网内就近电力用户进行电力交易:电网企业(含社会资本投资增量配电网的企业,以下同)承担分布式发电的电力输送并配合有关电力交易机构组织分布式发电市场化交易,按政府核定的标准收取“过网费”。具体交易模式分为三种:(1)分布式发电项目直接售电给电力用户,向电网支付“过网费”;(2)分布式发电项目委托电网代售电,电网按综合售电价格减去“过网费”后转付给分布式发电项目单位;(3)电网按国家核定的各类发电标杆上网电价收购电量,度电补贴要扣除配电网区域最高电压等级用户对应的输配电价。

补贴退坡较小,自发自用收益率有保障,叠加“隔墙售电”政策,将推动自发自用分布式光伏发展。除村级扶贫和户用分布式扶贫电站补贴不做调整外,自发自用分布式补贴下调 0.05 元/k Wh,下调幅度小于集中式电站和全额上网分布式的 0.1 元/k Wh 的下调幅度,因此,2018 年自发自用分布式的收益优势将更加凸显。而且 2018 年,分布式“隔墙售电”政策将实施,解决了自发自用面临的业主不稳定、上网电量电价较低等问题,自发自用分布式或将爆发。

二、优选产业链上游,关注硅料供需不匹配和单晶渗透率提升

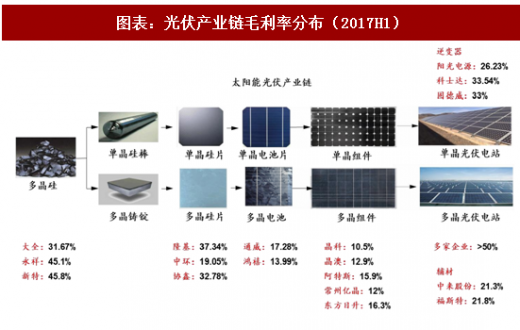

光伏产业链中上游的多晶硅和硅片毛利率高,值得关注。光伏产业链包括:硅料-硅片-电池片-组件-电站,而在毛利率方面,上游硅料和硅片、下游的电站以及辅材的毛利率较高,中游电池、组件毛利率较低。

参考观研天下发布《2018年中国光伏发电行业分析报告-市场深度分析与发展前景研究》

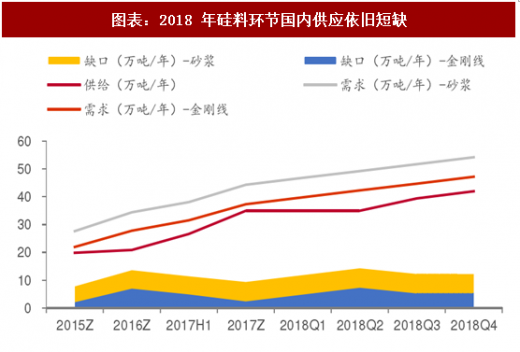

2018 年国内硅料供需依旧不匹配,硅料仍需进口。通过考虑2018年硅料扩产计划、单晶硅片扩产计划以及多晶转金刚线进度等因素,我们判断无论多晶转金刚线的进程如何,2018年国内多晶硅的供应量都无法满足国内硅片的产能要求。比如,多晶全部转金刚线后,2018年的缺口在5-7万吨/年左右,这部分缺口还是需要从国外进口。硅料环节的价值在2018年依旧凸显。

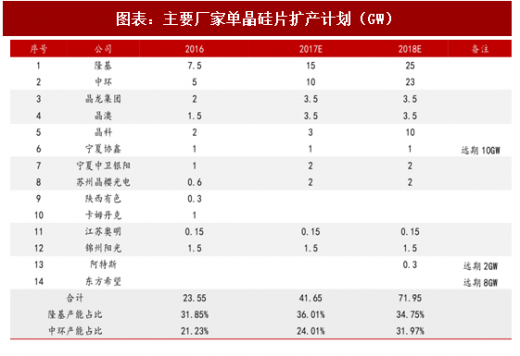

2018 年单晶硅片产能放量,单晶渗透率或将提升。由于单晶在效率方面的优势,单晶渗透率不断提升,但单晶硅片产能不足,2016年单晶硅片产能仅为24GW,制约渗透率提升。目前各大企业扩产项目的产能陆续释放,预计2018年底产能将超过70GW。在目前单晶硅片价格5.4元/ 片的基础上,单晶组件已经具有性价比,加之单晶技术路线未来提升效率的空间比较大,因此我们预计随着单晶硅片产能的释放,单晶渗透率将提升。

三、需求维持高位,竞争格局清晰,光伏龙头值得期待

需求维持高位,行业中长期趋势明确。短期来看,2018年集中式光伏电站的标杆电价下降0.1元/千瓦时、自发自用分布式的度电补贴下降0.05 元/千瓦时,低于之前传出的集中式电站超过 0.1 元/千瓦时的降幅(约 20%)和自发自用分布式0.07-0.12元/千瓦时的降幅,好于市场预期。在新的电价政策下,分布式和集中式装机意愿较强,明年光伏需求维持高位,光伏行业维持高景气。从中长期来看,由于分布式光伏在土地、指标、核准、补贴发放进度等方面的优势,国内分布式有望持续发力,在此背景下,叠加集中式光伏扶贫、领跑者计划和普通商用光伏电站的需求,2018-2020年国内光伏年均新增装机有望在50GW以上。此外,随着光伏发电的经济性不断凸显,海外新兴市场也迅速崛起,呈现“多点开花”的态势,我们预计海外市场将保持平稳的增长态势。在国内外市场的共同带动下,光伏维持高景气的趋势确定。

竞争格局明朗,各细分板块龙头相对清晰,强者恒强逻辑主导行业发展。光伏的发展历史上经历过多次行业的动荡和洗牌,目前竞争格局比较明朗,各细分环节的龙头相对清晰,而且作为经历过几轮行业大洗牌生存下来的光伏龙头企业,无论是成本管控能力还是风险应对能力都非常突出。目前光伏行业整体处于技术升级阶段,上游硅料也在进行进口替代,这个过程中具有技术和资本优势的龙头企业拥有充分的先发优势,强者恒强的逻辑将主导行业未来的发展,龙头企业将随着行业的快速增长获得确定的超额收益。

作为一个趋势确定的成长行业,板块的整体估值偏低,具有修复的空间。目前,国内光伏发电的成本还相对较高,仍然需要依靠补贴,限制了行业的发展。随着降本增效的推进以及非光伏成本的降低,光伏发电有望在2020-2022年实现平价上网,届时光伏的发展空间将被打开,需求呈爆发式增长。虽然光伏作为一个趋势确定的成长行业,但是板块的整体估值偏低。光伏行业的估值偏低主要是历史上多次行业动荡造成的,随着行业的不确定性逐渐落地,加上业绩的兑现,市场情绪向好,光伏板块的估值有进一步修复的空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。