2012年末以后,白酒行业前期积累的产能过剩、社会库存过大等问题快速爆发,行业进入调整期,全行业产量增速大幅下滑。根据数据显示,我国白酒行业产量由2015年1313万千升减少至2019年的786万千升,白酒行业整体产量持续减少,2020年Q1白酒产量下降至169.3万千升,跌入最低谷。

一、 优势分析

(1) 强大的品牌号召力

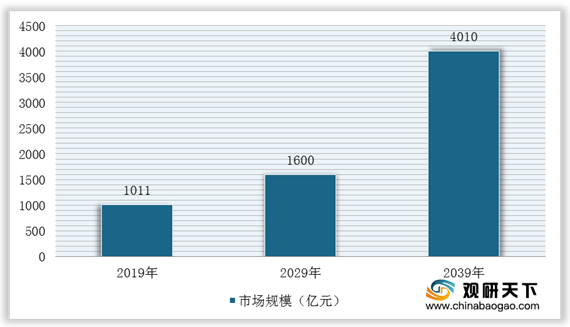

品牌是无形资产重要组成部分,通过影响消费者和经销商的黏性,进而传导到企业的盈利上。对消费者而言,品牌的知名度、美誉度,很大程度上决定了消费者及潜在客户的购买行为及复购率,进而影响到企业的营收和利润。高端白酒必须经历时间的洗礼,是大众消费者用长期购买行为投票选出来的,属历史赋能。白酒行业进入调整期以来,以贵州茅台、五粮液和泸州老窖为代表的名优企业凭各自优势,在行业内站稳脚跟。根据数据显示,2019年,我国高端白酒行业市场规模约为1011亿元,根据预测未来高端白酒产品领域仍有显著增长潜力,至2029年,高端白酒行业市场规模将达到1600亿元。

(2) 市场巨大

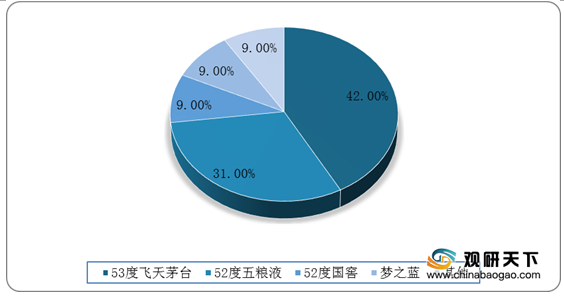

高端白酒更是供不应求,受产能限制,茅台,五粮液和泸州老窖的高端白酒新增产量加起来,还是满足不了新增需求,每年的高端白酒供需都存在缺口,这导致高端白酒企业有提价空间而不影响销量,收入利润连年增长。根据数据显示,2019年,在高端白酒市场竞争中,53度飞天茅台的市场份额占比最高,达42%;其次是52度五粮液,市场份额占比达31%。

白酒原料同样是粮食和水,而高端白酒茅台、五粮液、老窖等原料成本与产品比重可忽略不计,毛利率可以达到90%左右。

二、 劣势分析

(1) 酿酒工艺复杂、酿造稀缺白酒分为酱香型和浓香型,市场份额分别为30%和70%。高端白酒中,酱香型代表是茅台,浓香型代表是五粮液和泸州老窖。酿造高端白酒不仅需要时间上的等待,更需要对酿酒环境温度、气候、水源、微生物上的把控。所以这些条件都是影响我国高端白酒发展最大壁垒。

| 分类 |

品牌 |

主要因素 |

| 酱香型 |

茅台酒 |

在地域上,能够酿造酱香型茅台酒的产地只有7.5平方公里;在工艺上,从原料到出厂至少需要5年时间,需要30多道工序160多个工艺环节。离开茅台镇地理环境、水源、包括空气里的微生物,酿不出一样的茅台酒。受当地自然环境限制,茅台酒不能大规模扩产 |

| 浓香型 |

五粮液 |

浓香型酒工艺是它对酒窖的年份要求很高,没有高年份酒窖几乎酿不出高端酒,而且酒窖年份越久出酒率越高,品质也越好,这是高端酒最大的壁垒。 |

| 泸州老窖 |

泸州老窖的窖池都是百年以上的,甚至还有明朝的窖池酿出的酒,浓浓的历史,每一滴都是工艺和文化 |

我国高端白酒系列酒一直在蚕食品牌价值,由于系类酒过多,品牌混乱,定价不一,将会影响我国高端白酒品牌形象。管理层需要继续减少系列酒品牌,聚焦起来,价格体系重新梳理,各品牌酒的包装不要设计成一类风格。让消费者能很好的区分高端酒、中档酒、低端酒。(TJL)

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国高端白酒市场分析报告-行业供需现状与发展商机研究》

《2021年中国高端白酒市场调研报告-行业深度调研与发展趋势预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。