参考观研天下发布《2018年中国废钢市场分析报告-行业深度调研与投资前景预测》

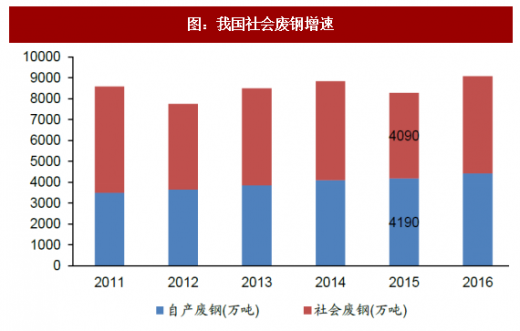

根据中国废钢铁应用协会和我的钢铁网统计数据,2016年我国废钢产量达9075万吨,同比增长9.60%;其中自产废钢4430万吨、社会废钢4645万吨,分别同比增长5.73%和13.57%,社会废钢产量增长更快。

2016年我国自产废钢4430万吨,社会废钢4645万吨,社会废钢增速更快

图:我国社会废钢增速

(1)自产废钢

与粗钢产量成正比,2015~2016年全球自产废钢产量占比稳定在24.0%左右自产废钢是在炼钢、轧钢和精整的生产过程中产生的、以各种切头和废品形式存在的废钢,因此自产废钢产生量和粗钢产量成正比。根据冶金工业发展研究中心黄文等2016年发表于《冶金管理》期刊上的《世界废钢供需情况分析及未来研判》论文和英国商品研究所(CRU)统计数据,2015~2016年全球自产废钢产量占比稳定在24.0%左右;同时,随着连铸、连轧、无头轧制等工艺技术的不断进步,钢水收得率和轧钢成材率不断提高,自产废钢量产生率应为下降趋势。总体来看,在我国粗钢产量接近圆弧顶,连铸、连轧技术逐步提高,预计我国自产废钢产生量相对稳定。

图:2015~2016年全球自产废钢产量占比稳定在24.00%左右

(2)国内废钢产量

考虑“地条钢”因素,2016年我国实际废钢产量为13519万吨,老旧废钢回收率为33.22%,预计2020年国内废钢产量达15047万吨

考虑“地条钢”因素,2016年我国实际废钢总产量为13519万吨,其中社会废钢采购量为9089万吨。2017年前我国还存在着大量采用轻废料熔化加工的“地条钢”且并不在中国废钢铁应用协会统计数据之内。根据我们于2017年12月15日发布的《钢铁行业2018年年度投资策略:去产能、去杠杆、环保高压、兼并重组共筑钢铁新常态》深度报告,2017年上半年我国共取缔“地条钢”生产企业630多家,涉及产能约1.4~1.6亿吨。假设我国“地条钢”产能为1.5亿吨,且“地条钢”的彻底清除是一个匀速的过程,产能利用率为40%,且预计2016年在产的“地条钢”产量应为4000万吨左右,按成材率90%计算,2016年“地条钢”所需废钢总量应为4444万吨左右,即2016年实际社会废钢采购量为9089=4444+4645(万吨),国内废钢总产量为13519万吨。2016年我国老旧废钢回收率约为33.22%。根据前文所述,2013~2016年全球加工废钢产量占比稳定于25.20%~25.70%之间,取均值为25.45%计算,2016年我国加工废钢产量约为3441万吨,则2016年我国老旧废钢产量应为5648=9089–3441(万吨),可以计算得到2016年我国老旧废钢的回收率约为33.22%。

老旧废钢回收率成为影响我国未来废钢总产量的关键因素,若维持2016年水平,预计2020年我国国内废钢总产量达15047万吨。根据前文所述,2015年来全球自产废钢和加工废钢产量及占比相对稳定,若2017~2020年我国国内粗钢产量及钢材消费量维持相对稳定,则我国自产废钢及加工废钢产量也将保持相对稳定,即国内废钢产量的主要增量来源于老旧废钢回收,因此老旧废钢回收率成为影响我国未来废钢总产量的关键因素。若维持2016年33.22%的水平,则我们可测算得到2020年我国国内废钢总产量将达15047万吨。

若2017~2020年我国老旧废钢回收率维持2016年水平,预计2020年我国国内废钢产量将达15047万吨

表:预计2020年我国国内废钢产量将达15047万吨

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。