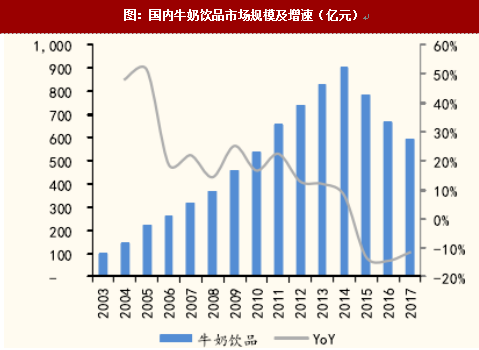

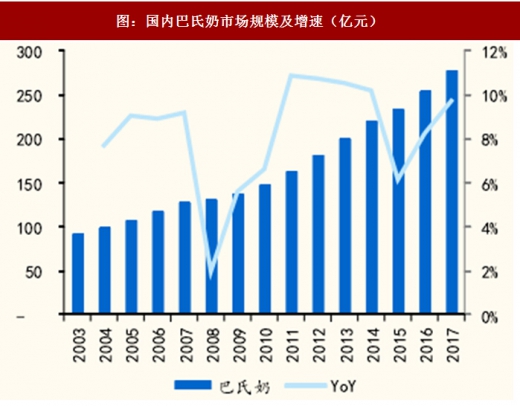

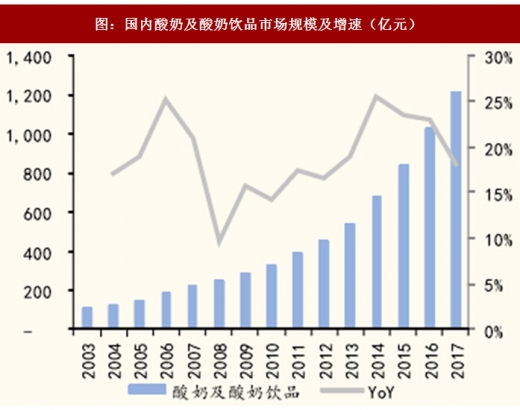

根据Euromonitor数据,目前我国总体液体乳市场规模约为3,670亿元,其中牛奶饮品占比约16%,巴氏奶占比约7.6%,而常温奶占比约24%,酸奶及酸奶饮品占比约33%。其中低温巴氏奶和酸奶(常温、低温以及乳酸菌饮料)依然保持着较高的增速,2017年预计分别可达9.7%/18.1%,而牛奶饮品和常温奶的增速分别为-11.5%/2.4%。我们认为2018年常温酸奶将继续下沉渠道,做大低线城市市场,而低温酸奶有望接棒常温酸奶成为发展最快的子品类。

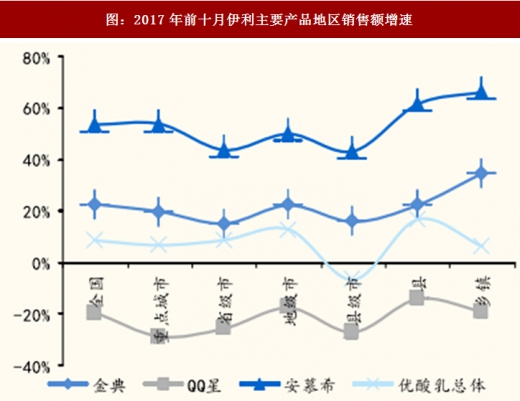

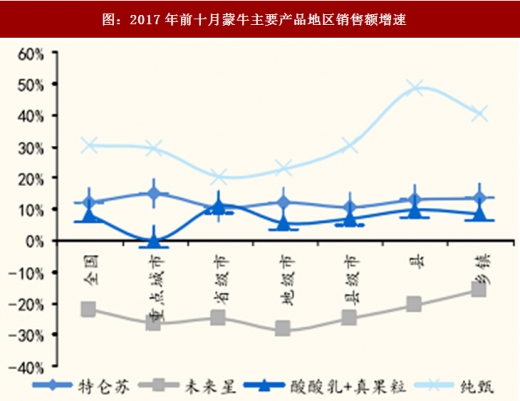

截至今年10月份,伊利的安慕希在县、乡镇的销售额增长率依然超60%,而重点城市的渗透率也超50%,而上市较早的金典目前县、乡镇的销售额增速分别为22.3%、34.7%,而在重点城市的销售额依然有同比19.7%的增速,相较金典,上市时间较短的常温酸奶安慕希依然有渠道细化下沉的空间。蒙牛的纯甄亦如此,纯甄早在2013年就上市,今年依然在县、乡镇销售额增速达48.5%、40.5%,而在重点城市也有29%的增速,而上市10年的特伦苏在县、乡镇依然有13%左右的增速,可见常温酸奶产品渠道还有较大继续下沉的空间。

低温酸奶将成为新品类增长点

为什么不是巴氏奶:一般巴氏奶由于保质期只有5-7天,需要加工厂靠近牧场,原奶生产后就需及时加工,而加工工厂需要靠近终端消费,一般来说巴氏奶的运输半径大约350km并且全程需要低温冷链,厂家需要预留出终端上货的时间。巴氏奶对于下游终端要求也较高,需要零售终端合理订货计算需求,并且保证冷库的供电稳定,才能保证巴氏奶的新鲜供给。这些苛刻的条件,本身就限制了巴氏奶发展,或者说很难出现一个全国化的龙头企业。

参考观研天下发布《2018年中国酸奶行业分析报告-市场深度调研与发展前景预测》

一是我国本身地理环境,决定大部分牧场位于北方,虽然目前物流水平的提升可以把鲜奶运输至南方,但成本较高,供应量受限;

二是牧场在我国是稀缺资源,新建牧场难度较大,目前大中型牧场都与下游企业有固定长期的合作关系,打破平衡较难;

三是虽然目前主要巴氏乳企都解决了从工厂到终端的冷链运输,而终端零售的合理保存处理巴氏鲜奶的能力还需要提高;

四是巴氏奶本身这个品种的原材料只有一种:生牛乳,这就意味着你无论往里面加任何辅料,就不属于巴氏奶的范畴,生产企业更新产品品种替代升级较难。

为什么是低温酸奶:我们在前文已经讨论了常温酸奶的发展,常温酸奶能在我国得以普及和发展,一来是龙头企业的大力推广;二来是我国确实目前更加适合推广常温产品。在常温酸奶已经开启全国化的情况下,我们认为下一个有希望高速发展的细分子品类是低温酸奶主要是基于以下几个原因:

一是低温酸奶的保质期较长(25天左右),对于牧场选址、工厂选址以及配送范围要求不高。龙头企业可以依靠自身的渠道优势,扩大市场份额;

二是低温酸奶可添加有益菌,消费升级的逻辑更为通顺。而常温酸奶由于最后一道UHT消毒,并不存在任何活性菌种,在发达地区并不适用于消费升级;

三是低温酸奶可以有很多产品升级的可能。比如加入辅料(水果粒、芝士粉、巧克力)等;或者改变配方(由原先的奶粉到鲜奶加奶粉,再到全部鲜奶发酵);或者全面升级至增加牛奶蛋白含量、增加工序制成希腊酸奶等。低温酸奶品类升级替换老品更为简单,易于推广。

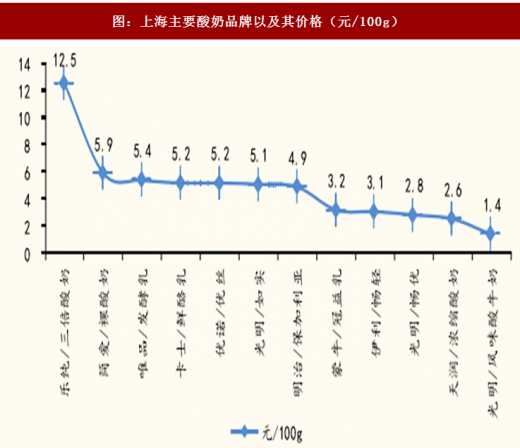

从华东市场看,低温酸奶已经开始高端化

华东地区一直是消费品竞争较为激烈的区域,一般来说高端产品首先投放较为发达区域的概率较高,我们今年在超市调研的过程中可以明显感受到酸奶新品的增多,品种高端化、品牌多样化成为常态。目前上海超市中高端酸奶大多以高蛋白、无添加为旗号,我们在商超调研时发现,价格较高的品牌并不是龙头企业,龙头企业在开发产品时还需考虑受众人群,而小众品牌大多聚焦细分市场,通过网络口碑营销,反而获得了较高的曝光度和回购率。目前,各大品牌已经开始陆续推出高端酸奶,以符合消费者进阶的需求。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。