电子电器

我国beplay下载软件 传感器行业:汽车电子成为最大应用领域 市场企业竞争呈三梯队

从行业竞争格局来看,我国beplay下载软件 传感器主要可分为三个竞争梯队,其中位于行业第一梯队企业为传统传感器制造商,主要包括安培龙、必创科技、四方光电等;位于行业第二梯队的企业为华润微、矽睿科技等,这些企业由半导体制造商延伸到beplay下载软件 传盛册领城;位于行业第三梯队的企业以兆易创新等,这些企业主要通过收购等方式布局beplay下载软件 传感器领域。

我国智慧路灯行业:按营业收入分洲明科技、欧普照明及得邦照明处第一梯队

从行业竞争梯队来看,位于我国智慧路灯行业第一梯队的企业为洲明科技、欧普照明、得邦照明,营业收入在40亿元以上;位于行业第二梯队的企业为勤上股份、华体科技等,营业收入在3亿元到40亿元之间;位于行业第三梯度的企业为其他企业,营业收入在3亿元以下。

我国绝缘材料行业:中小企业大量出局 山东玻纤招投标信息最多

从新成立企业来看,2019年我国绝缘材料相关企业成立数量达到19598家,2019-2022年,受疫情因素影响,行业内落后产能出清,中小企业大量出局,2022年我国绝缘材料行业新成立企业仅为598家。截至2025年3月11日,我国绝缘材料行业新成立企业为49家。

我国光电子器件行业:有源光器件为主要市场 广东省相关企业注册量远高于其他省市

从新增企业注册量来看,2020年到2023年我国光电子器件行业新增企业注册量为增长趋势,但到2024年企业注册量有所下降,2024年我国光电子器件新增企业注册量为9.19万家,同比下降6.2%。

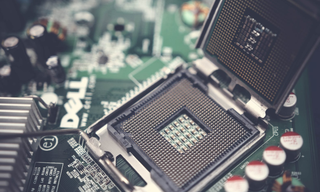

显示器行业:AOC斩获线上销额销量双冠军 戴尔稳居全球市场榜首

从细分市场来看,2024年我国显示器细分市场中商用显示器销量占比最大,占比40%;其次是电竞显示器,销量占比25%。

光模块行业:数通、电信为主要应用领域 中国本土厂商在全球市场占比逐步上升

算力的需求的增长带动了光模块市场的发展。从市场规模来看,到2023年全球光模块市场规模约为99亿美元,同比增长3.1%;预计到2025年全球光模块市场规模将达到了121亿美元,同比增长12.0%。

我国beplay下载软件 可穿戴设备行业:华为占据市场领先地位 相关企业注册量持续增长

从企业注册量来看,2020-2024年,我国beplay下载软件 可穿戴设备相关企业注册量呈高速增长趋势。从2.6万家增长至10.03万家,年均复合增长率达40.19%。截至2025年3月,我国beplay下载软件 可穿戴设备相关企业注册总量达到37.69万家。

我国半导体石英坩埚市场高度集中 美晶新材等本土企业正奋力追赶外企

半导体石英坩埚在半导体生产中具有多重作用,而随着我国半导体行业快速发展,对半导体石英坩埚需求也不断增长,市场规模也逐渐增长。数据显示,到2023年我国半导体石英坩埚行业市场规模为3.3亿元,同比增长13.8%。

我国光刻胶行业:PCB光刻胶为主要产品 高端市场被国外企业占据

光刻胶主要应用于半导体制造、显示面板、PCB(印制电路板)、微机电系统等领域,而随这些领域的快速发展,带动了光刻胶市场需求的增长。数据显示,2019年到2023年我国光刻胶行业市场规模从81.4亿元增长到了109.2亿元,连续五年市场规模稳定增长。

我国电子电路铜箔市场集中度较高 覆铜板为主要应用领域

电子电路铜箔具有导电性、延展性、附着性和低表面氧气特性等特点,在众多领域发挥着关键作用。从产量来看,2019年到2023年我国电子电路铜箔产量从29.2万吨增长到了43万吨。

我国PCB行业:广东省企业注册量远高于其他省市 鹏鼎控股市场份额占比最高

PCB在电子设备中发挥着多重作用,在消费电子、汽车电子、工业自动化、医疗设备、仪器仪表等多个领域都有广泛应用。从市场规模来看,2019年到2023年我国PCB行业市场规模持续增长,到2023年我国PCB行业市场规模约为3078.16亿元,同比增长0.6%。

【产业链】我国AI眼镜行业产业链图解及上中游相关企业竞争优势分析

我国AI眼镜行业产业链上游为零部件,主要包括芯片、传感器、存储、显示模组、光学模组、结构件、镜片等;中游为整机设备制造,包括品牌厂商和代工厂商;下游为应用领域,主要包括商业场景和个人场景。

我国封装基板行业:广东省企业注册量远高于其它省份 深南电路营业收入最高

电子信息产业的快速发展和技术进步,使得我国封装基板的市场需求增加,市场规模也不断增长。数据显示,2020年到2023年我国封装基板行业市场规模从186亿元增长到了207亿元,连续四年稳定增长。

【产业链】我国半导体分立器件行业产业链图解及上中下游相关企业竞争优势分析

我国半导体分立器件行业产业链上游包括原材料及设备,其中原材料包括硅晶圆、光刻胶、电子特气、金属材料等,生产设备覆盖半导体分立器件生产的各个环节,包括光刻机、刻蚀设备、清洗设备、检测设备等;中游覆盖半导体分立器件制造的全流程,包括设计、制造与封测;下游为产品应用,包括网络通信、消费电子、汽车电子、工业电子等多个领域。

我国激光雷达行业集中度较高 其中禾赛科技市场份额稳居榜首

市场份额来看,2023年我国激光雷达行业市场集中度较高,头部企业中禾赛科技以34%的市场份额稳居激光雷达行业榜首;图达通依靠蔚来汽车的持续出货,以28.4%的市场份额夺得第二名;此外,速腾聚创、华为技术的市场份额分别为24.0%、12.4%。

我国半导体先进封装行业集中度较高 长电科技、通富微电和华天科技为三大龙头

市场份额来看,中国先进封装三大龙头分别是长电科技、通富微电和华天科技。其中按封装业务收入看,2023年长电科技市场份额占比36.94%%,通富微电市场份占比26.42%,华天科技市场占比14.12%;按先进封装产量看,通富微电产量占中国先进封装产量22.25%,长电科技产量占18.24%,华天科技占13.33%。

我国IGBT芯片行业:时代电气、士兰微、华润微处于市场第一梯队

从行业竞争梯队来看,位于我国IGBT芯片行业第一梯队的企业为时代电气、士兰微、华润微,注册资本在10亿元以上;位于行业第二梯队的企业为华微电子、扬杰科技,支持资本在5亿元到10亿元;位于行业第三梯队企业为斯达半导、比亚迪半导体、宏微科技、新洁能等,注册资本在5亿元以下。

我国光伏逆变器行业:华为和阳光电源市场中标量及出货量远高于其他企业

光伏逆变器是光伏发电系统的核心部件之一,而我国光伏产业的快速发展,也带动我国光伏逆变器市场规模的增长。数据显示,到2023年我国光伏逆变器出货量约为170GW,同比增长29.1%;预计到2024年我国光伏逆变器出货量为223.1GW。

我国光学元器件行业:手机镜头及模组为最大应用领域 欧菲光为领军企业

根据光学光电子行业协会光学元件和光学仪器分会的不完全统计,国内光学元器件企事业单位超过2500家,在2021年之后收到宏观环境以及整体消费端疲软的影响,我国光学元器件市场规模有所下降,到2023年我国光学元器件市场规模为1450亿元,同比下降0.34%。

我国显示驱动芯片行业:TFT-LCD显示驱动芯片为最主流产品 企业方面国产企竞争力不足

从市场结构来看,2023年我国显示驱动芯片最大细分市场为TFT-LCD显示驱动芯片,占比达到了78%;其次为TDDI,占比为14.3%;第三是AMOLED显示驱动芯片,占比为7.6%。