浙江龙盛:全球化布局,打造染料全球生产龙头

公司是全球最大的纺织用化学品生产服务商和国内染料行业的龙头。

公司主营产品包括分散、活性、酸性系列染料和助剂,亦延伸至上游相关化工中间体原料,以及纯碱、硫酸等基础化学品。就染料行业而言,公司全球拥有超过年产 30 万吨染料产能,在全球市场中列居首位。

在国内拥有超过 14 万吨的分散染料产能和约 7 万吨的活性染料产能,占据了分散染料和活性染料市场分别达 24%、15%的体量,全国领先。2016 年,公司年产染料 20 万吨,销 19.6 万吨,总营业收入达 123 亿,毛利率 37%,业绩良好。

行业波动大,随 17 年供需向好,业绩提振希望大。染料行业在经历国内市场 2013 年、2014 年两年染料价格持续上涨后,于 2015 年、2016 年,经历了下游终端纺织业去库存的染料需求疲软和产品价格波动,整体态势有所回落。

2017 年上半年度,随着下游需求提振,染料市场呈现量价齐升的趋势,行业景气随整体供需格局向好。17 年上半年,公司全球染料销量 12 万吨,营业收入占比超过 60%,同比增长 25.07%,公司实现营业总收入同比增长 19.50%,净利润同比增长 4.83,预计随着染料价格继续回升,2017 年公司整体业绩有望继续提升,实现 EPS 增厚 0.15 元。

公司在技术、环保方面规模优势、先发优势显著。

公司作为行业龙头,产品已从染料、助剂等单一染料产品,延伸至间苯二酚等相关化工中间体,对染料供应链的上游原料供应具有很强的控制力;此外公司旗下拥有多个省级技术、研发中心和近 1900 项专利,分散染料节水降本项目和系列高盐高 COD 废水处理关键技术、染料配套中间体项目绿色清洁新技术使得公司相比同行业公司具有成本和环保优势。

此外,公司率先在浙江上虞生产基地构建了染料-中间体-硫酸-减水剂循环经济一体化产业园,提出“零排放”管理概念,在环保方面有较好的技术基础和应对方案,使得公司受国家整体环保压力的影响小。

公司全球化布局,全球化资源获取能力强。

参考中国报告网发布《2018-2023年中国染料行业调查与发展前景研究报告》

公司近年来着眼全球化布局,2016 年公司国外营业收入占比超过 50%,高于国内营收。国内销售省份主要集中于浙江、江苏、山东、福建等传统化工大省,国外则包括德、美、巴西、韩国、越南、土耳其、巴基斯坦等多国,并通过对德国德司达公司的重组,取得了该公司原有专利,实现了德司达破产阴霾后的盈利,并随之收购美国 Emerald 化学品制造公司,进一步提升了公司在短时间内获取海外资本、技术、市场销售和服务渠道的低成本优势,亦意味着该公司未来海外进一步盈利的可能性。

风险因素:环保督查与供给侧改革不及预期;染料下游需求不振;房地产景气度下滑。

盈利预测、估值及投资评级。我们认为公司作为国内染料龙头,拥有产能最多,将最大程度受益于行业景气度复苏和产品提价,我们对公司下半年业绩表现和供给侧改革下的未来发展充分看好。我们预测公司 2017/2018/19 年归母净利润分别为 25.02/29.13/32.12 亿元,对应 EPS 分别为 0.77/0.90/0.99 元,按 2017 年行业可比公司 19 倍 PE,目标价 14.61 元,首次覆盖给予“买入”评级。

公司是全球最大的纺织用化学品生产服务商和国内染料行业的龙头。

公司主营产品包括分散、活性、酸性系列染料和助剂,亦延伸至上游相关化工中间体原料,以及纯碱、硫酸等基础化学品。就染料行业而言,公司全球拥有超过年产 30 万吨染料产能,在全球市场中列居首位。

在国内拥有超过 14 万吨的分散染料产能和约 7 万吨的活性染料产能,占据了分散染料和活性染料市场分别达 24%、15%的体量,全国领先。2016 年,公司年产染料 20 万吨,销 19.6 万吨,总营业收入达 123 亿,毛利率 37%,业绩良好。

行业波动大,随 17 年供需向好,业绩提振希望大。染料行业在经历国内市场 2013 年、2014 年两年染料价格持续上涨后,于 2015 年、2016 年,经历了下游终端纺织业去库存的染料需求疲软和产品价格波动,整体态势有所回落。

2017 年上半年度,随着下游需求提振,染料市场呈现量价齐升的趋势,行业景气随整体供需格局向好。17 年上半年,公司全球染料销量 12 万吨,营业收入占比超过 60%,同比增长 25.07%,公司实现营业总收入同比增长 19.50%,净利润同比增长 4.83,预计随着染料价格继续回升,2017 年公司整体业绩有望继续提升,实现 EPS 增厚 0.15 元。

公司在技术、环保方面规模优势、先发优势显著。

公司作为行业龙头,产品已从染料、助剂等单一染料产品,延伸至间苯二酚等相关化工中间体,对染料供应链的上游原料供应具有很强的控制力;此外公司旗下拥有多个省级技术、研发中心和近 1900 项专利,分散染料节水降本项目和系列高盐高 COD 废水处理关键技术、染料配套中间体项目绿色清洁新技术使得公司相比同行业公司具有成本和环保优势。

此外,公司率先在浙江上虞生产基地构建了染料-中间体-硫酸-减水剂循环经济一体化产业园,提出“零排放”管理概念,在环保方面有较好的技术基础和应对方案,使得公司受国家整体环保压力的影响小。

公司全球化布局,全球化资源获取能力强。

参考中国报告网发布《2018-2023年中国染料行业调查与发展前景研究报告》

公司近年来着眼全球化布局,2016 年公司国外营业收入占比超过 50%,高于国内营收。国内销售省份主要集中于浙江、江苏、山东、福建等传统化工大省,国外则包括德、美、巴西、韩国、越南、土耳其、巴基斯坦等多国,并通过对德国德司达公司的重组,取得了该公司原有专利,实现了德司达破产阴霾后的盈利,并随之收购美国 Emerald 化学品制造公司,进一步提升了公司在短时间内获取海外资本、技术、市场销售和服务渠道的低成本优势,亦意味着该公司未来海外进一步盈利的可能性。

风险因素:环保督查与供给侧改革不及预期;染料下游需求不振;房地产景气度下滑。

盈利预测、估值及投资评级。我们认为公司作为国内染料龙头,拥有产能最多,将最大程度受益于行业景气度复苏和产品提价,我们对公司下半年业绩表现和供给侧改革下的未来发展充分看好。我们预测公司 2017/2018/19 年归母净利润分别为 25.02/29.13/32.12 亿元,对应 EPS 分别为 0.77/0.90/0.99 元,按 2017 年行业可比公司 19 倍 PE,目标价 14.61 元,首次覆盖给予“买入”评级。

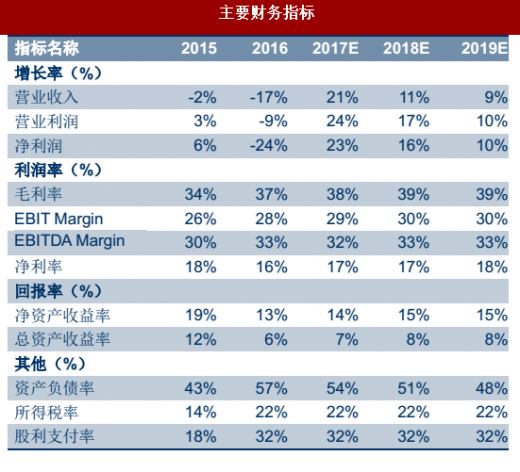

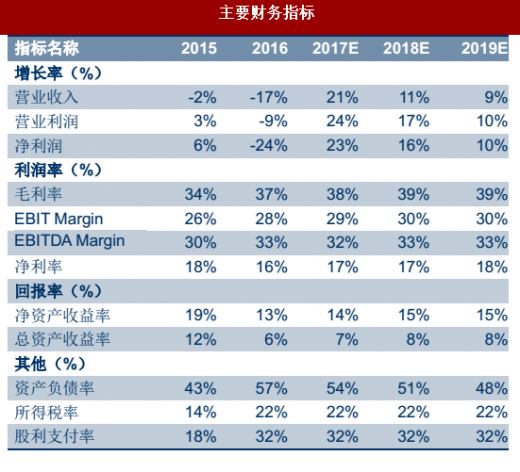

表:浙江龙盛盈利预测表

表:利润表(百万元)

表:资产负债表(百万元

表:现金流量表(百万元)

表:主要财务指标

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。