2013-2015年我国润滑油产量逐年下降,2016-2019年产量总体提升。根据国家统计局数据显示,2019年我国润滑油产量为630万吨。

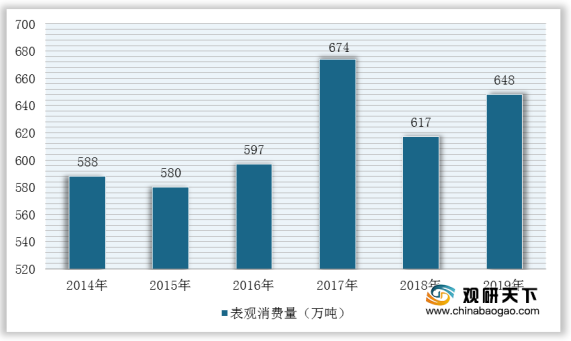

而在消费量方面,目前车用润滑油消费量占比最大,为58.5%,工业润滑油约占润滑油消费总量的41.5%。因此,随着汽车产业的迅速发展以及国家新基建投资力度持续加大,近年来我国润滑油消费量整体呈波动式上升趋势。根据数据显示,2019年我国润滑油的表观消费量为648万吨,同比增长5%。

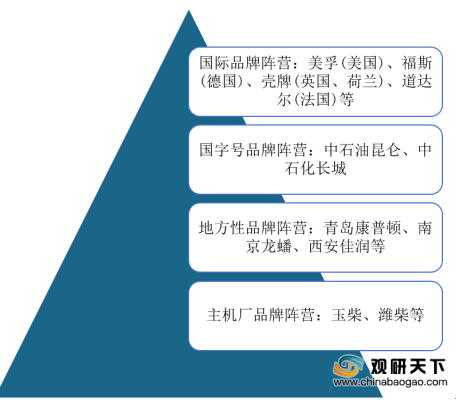

同时在竞争方面,目前我国润滑油行业整体呈现四分天下的格局,按照品牌分国际品牌、国字品牌、地方性品牌以及主机厂品牌四个阵营。其中,国际品牌在高端市场占据市场份额较多,但是随着中石油昆仑、中石化长城等国字号品牌以及青岛康普顿、南京龙蟠等地方性品牌崛起并逐渐渗透到高端市场,国产企业竞争力增强。

企业名称 |

经营范围 |

中国石油润滑油公司 |

隶属中国石油天然气股份有限公司(简称"中国石油"),是集研发、生产、销售和服务于一体的润滑油、润滑脂和添加剂专业化公司。中国石油是国有骨干企业,世界500强排名第三,润滑油产业起步于20世纪50年代,是国内历史悠久的润滑油、润滑脂和添加剂的研发中心和生产基地。2000年,中国石油按照“五统一,一集中”的战略成立了中国石油润滑油公司,整合推出“昆仑”润滑油品牌 |

中石化长城 |

是中石化集团公司下属的润滑油专业生产企业,中国石化为适应润滑油市场国际化竞争而组建的润滑油专业公司,2014年7月1日正式揭牌运营 |

青岛康普顿 |

是专业的润滑油和汽车养护用品生产商和服务商,经过几十年的持续发展,旗下COPTON(康普顿)品牌润滑油和Roab(路邦)品牌汽车养护品营销网络遍布全国31个省、市、自治区,连续几年被世界品牌实验室评选为《中国500最具价值品牌》 |

南京龙蟠 |

成立于2003年,相继推出了“净威”SL、SM、SN汽机油、“喜压”CI-4、CJ-4柴机油等主打产品,并且全面强化了高端产品线的布局 |

西安佳润 |

成立于1995年5月,是西安石油大学下属的科技产业公司。目前已发展成为集科研、生产、销售、服务为一体,以特种润滑油、专用油脂为龙头,石油专用工具、油气增产技术及装备为一体的集团化企业 |

玉柴润滑油 |

是国内唯一的由主机厂打造的润滑油品牌。玉柴目前除了北海及重庆两个已投产的基地,2010年大连生产基地已经动工,总投资1.7亿元,占地4.3万平方米 |

潍柴 |

是目前中国综合实力最强的汽车及装备制造集团之一。潍柴动力(潍坊)油品有限公司成立于2005年,是潍柴动力股份有限公司的全资子公司,以经营潍柴动力发动机专用机油为主,产品覆盖车用润滑油、齿轮油、气体发动机润滑油等 |

相关行业分析报告参考《2020年中国润滑油产业分析报告-行业竞争现状与发展趋势分析》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。