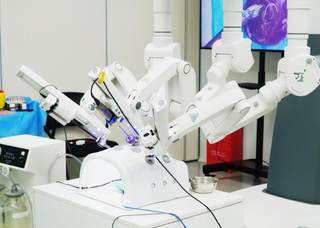

导读:国产医疗器械行业发展面临着市场的生存和发展问题的分析。2014年以来,国家出台了一系列行业政策用于鼓励和指导医疗器械行业发展。《中国制造2025》提出要提高医疗器械的创新能力和产业化水平,重点发展影像设备、医用机器人等高性能诊疗设备,全降解血管支架等高值医用耗材,可穿戴、远程诊疗等移动医疗产品。

参考行业报告《2017-2022年中国医疗器械行业发展现状及十三五投资价值分析报告》

2014年以来,国家出台了一系列行业政策用于鼓励和指导医疗器械行业发展。《中国制造2025》提出要提高医疗器械的创新能力和产业化水平,重点发展影像设备、医用机器人等高性能诊疗设备,全降解血管支架等高值医用耗材,可穿戴、远程诊疗等移动医疗产品。“十三五”规划纲要明确指出未来5年重点研制核医学影像设备、超导磁共振成像系统、无创呼吸机等诊疗设备及全自动生化分析仪、高通量基因测序仪等体外诊断设备,开发应用医用加速器等治疗设备及心脏瓣膜和起搏器、介入支架、人工关节等植入产品,开发应用具有中医药特色优势的医疗器械。

基层医疗市场广阔,家用医疗器械方兴未艾

广大的基层医疗市场能够保证医疗器械企业的稳定增长。截止2015年11月,我国民营医院数量达到14,049家,基层医疗卫生机构92.2万个,其中政府办乡镇卫生院和社区卫生服务机构54,680家。在基层医疗市场中,政府优先采购国产医疗器械,其中以中低端医疗设备为主。

我国居民可支配收入不断提高,消费需求得到逐步释放,城乡居民健康保健意识明显加强。虽然我国家用医疗器械市场处于发展初期,但是销售规模持续快速增长。数据显示,2010-2014年全球家用医疗器械市场规模从179亿美元增长至229亿美元,近5年年复合增长率为6.7%;2010年我国家用医疗器械市场规模为137.6亿元,2014年市场规模为376.4亿元,近5年年复合增长率为29.8%。家用医疗器械具有进入壁垒低、投资回报率比较高、风险相对较小的特点,市场规模仍有较大的提升空间。

投资并购活跃行业集中度逐步提高

我国医疗器械行业呈现企业数目众多且规模小、行业集中度低、技术水平整体不高等特点,面临产品更新换代、产业升级整合等问题。2016-2021年中国医疗器械行业市场需求与投资咨询报告显示:近年来,我国医疗器械行业兼并收购数量不断增长,产业集中度有所提升。据统计数据显示,2008-2015年上半年,中国医疗器械行业共发生了111起并购事件,并购金额达到73亿美元,平均每笔并购金额耗资超过4,000万美元。2015年,医疗器械行业已披露的并购案例超过50笔。企业通过横向扩张补充产品线、进入细分领域、提高创新能力,通过纵向整合完善产业链、向价值链上游转移、增厚业绩。预计未来几年医疗器械行业兼并重组依旧活跃,市场终端企业或者创新型小企业将迎来良好的发展契机。

行业发展制约因素

全球经济不景气国产产品竞争力不足

据推测,2015-2020全球处方药和医疗器械市场销售可能会经历触底反弹。2008年以来,全球处方药和医疗器械市场销售增长明显减速,受累于国际金融危机和欧洲债务危机影响。全球贸易环境趋紧,进口国市场准入门槛较高,医疗器械出口贸易压力明显。近年来,随着国内人力、原材料等成本的上升,我国医疗器械行业受到其它发展中国家生产企业冲击。

人才资源短缺研究投入不足

医疗器械行业属于知识密集型行业。我国医疗器械行业缺乏具有国际影响力的龙头企业,产品仿制能力强,面临高端人才匮乏、研发投入不足、创新能力缺乏等难题。在高端医疗设备领域,国内绝大多数生产企业在产品创新和科技成果转化方面无法赶超跨国企业。

产品附加值不高国内市场竞争激烈

我国医疗器械生产企业数量众多,集中在中低端产品端。虽然区域性产业集群已经逐步成型,但是绝大多数医疗器械生产企业仍停留在零散分布、低水平恶性竞争的粗放型增长阶段。在国际市场不断受到挤压的情况下,国内中小生产企业低制造成本逐渐减弱,市场竞争激烈,面临生存和发展问题。

资料来源:公开资料,中国报告网整理,转载请注明出处。(WKL)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。