一、行业相关定义及产业链图解

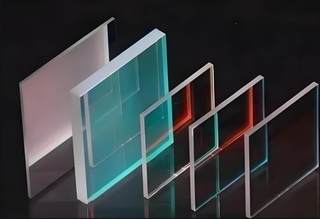

根据观研报告网发布的《中国光学薄膜行业现状深度分析与发展前景研究报告(2025-2032)》显示,光学薄膜是一种重要的高端薄膜,是指在光学元件或基板上,制镀或涂介电质膜或金属膜或两者的组合,以改变光的传递特性的膜。从产业链来看,光学薄膜上游主要为BOPET光学基膜、PVA膜、TAC膜、PET基膜、粒子等原材料,以及光学级涂布设备、UV固化机等生产设备;中游为光学薄膜生产制造;下游则为应用领域,包括背光模组、液晶模组等直接应用领域,以及液晶电视、笔记本电脑、平板电脑、手机等终端领域。

资料来源:公开资料,观研天下整理

二、下游液晶面板行业蓬勃发展下,我国光学薄膜市场需求不断增长

光学薄膜在显示面板中起着至关重要的作用,堪称显示面板的核心材料。一方面光学薄膜作为背光模组的核心元件,在背光模组成本中占比最高(约37%),直接影响液晶显示面板的显示效果。例如,42寸TFT-LCD电视中,光学膜占背光模组成本的37%,占液晶模组总成本的17%。另一方面,光学薄膜是偏光片、增亮膜和扩散膜等不可或缺的组成材料;而在这其中偏光片作为液晶显示面板产业链中的关键上游环节,成本占比高达约14%,显示出其关键地位。

近年来随着技术不断升级,液晶电视、电脑、手机等消费电子产品迭代更新频率加快,液晶面板行业蓬勃发展。以OLED面板为例:随着beplay下载软件 终端设备的发展以及其厂商对OLED显示面板的进一步认可,OLED面板在beplay下载软件 手机、笔记本电脑等产品渗透率不断攀升,从而带动OLED面板出货量不断增长。数据显示,2021-2024年我国OLED面板出货量从1.4亿片增长到3.3亿片。到2024 年,我国 OLED 显示面板及模组产值规模超千亿元,同比增长 38%,国际市场占比 52%,市场竞争能力和技术创新能力稳步提升。

资料来源:公开资料,观研天下整理

在此背景下,随着下游面板行业蓬勃发展,我国光学薄膜市场需求也随之不断增长。数据显示,2018-2023年我国光学薄膜需求量从17.6亿平方米增长到了18.96亿平方米。估计2024年,我国光学薄膜需求量将在23.68亿平方米左右。

数据来源:公开数据,观研天下整理

值得注意是,当下终端面板显示技术快速更新给光学薄膜也带来了不小挑战。随着下游显示面板及其终端产品技术迭代加快、产品升级频繁,光学薄膜厂商一方面要跟紧下游品牌商节奏,一方面也需加快了自身技术创新、工艺改良的步伐,来满足市场需求。

三、我国光学薄膜生产能力不断提升,但目前仍面临上游原材料与技术瓶颈

光学薄膜行业为我国快速培育和着重发展的战略新兴材料之一。近年来得益于下游需求推动以及政策利好,我国光学薄膜行业不断发展,生产能力不断提升。数据显示,2018-2023年我国光学薄膜产量7.8增长到了8.98亿平方米。估计2024年,我国光学薄膜产量将在10.7亿平方米左右。

数据来源:公开数据,观研天下整理

值得注意的是,虽然近年来随着光学薄膜生产需求持续增长,我国上游生产设备领域的配套设施逐步完善、生产技术不断提升,国内生产设备厂商与国际巨头的差距不断缩小。但目前我国光学薄膜行业生产能力仍不足,发展上仍面临上游原材料与技术瓶颈(如PVA、TAC等),仍比较依赖进口。

例如在偏光片领域,光学膜的上游原材料主要包括PVA膜、TAC膜、PET保护膜、压敏胶、反射膜以及离型膜等。其中,PVA膜和TAC膜是偏光片生产的核心原料,分别占据生产成本的大约50%和12%。而这些关键材料的技术与市场主要被日本企业如可乐丽、富士胶片等所垄断,它们占据了约80%的市场份额。相比之下,本土原材料生产企业的产能相对较小,主要集中在中低端市场,如皖维高新、乐凯集团等。

数据来源:公开数据,观研天下整理

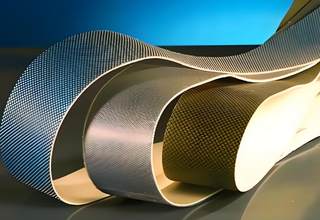

在背光模组领域,光学膜则以PET(苯二甲酸乙二醇酯)基膜为主要原材料。这种基膜通过干燥、挤出、铸片和拉伸等工艺制成BOPET基膜,具有出色的光学性能如无缺陷表观、低雾度、高透光率以及高洁净性。然而,其生产技术门槛极高,全球70%以上的产能都集中在三菱树脂、东丽、帝人、杜邦、可隆、SKC、东洋纺等国际巨头企业手中。在我国大陆,仅有东材科技、南洋科技、康得新等少数企业能够生产PET光学基膜,且主要满足中低端市场需求,与国际领先企业在涂布技术和生产制程方面仍存在显著差距。同时,部分中游厂商对PET基膜等关键材料有着严格的质量要求,因此对高端光学薄膜原料的进口依赖性较强。

四、为寻找新产业增长动力,本土光学膜企业正在积极寻求业务增长的第二曲线

当下,为了应对上游原材料与技术瓶颈,以及终端面板显示技术快速更新的挑战,本土光学薄膜企业正在积极寻求业务增长的第二曲线,将薄膜技术优势拓展至电子隔膜、光伏胶膜、光刻胶等新兴领域,以形成新的产业增长动力。例如,激智科技随着国内光学膜产能的快速释放和国际品牌的市场竞争压力增大,激智科技不断推动工艺改进和新产品研发,以保持其市场竞争力。更是在2017年上市后,制定了“一轴一带一核心”的发展战略,即以光电行业为主轴,布局光伏、汽车及新能源行业,通过上下游资源整合,开发功能性薄膜产业带,并不断强化以精密涂布技术为核心的技术平台。

我国部分光学薄膜企业多行业布局

| 企业名称 | 布局情况 |

| 激智科技 | 激智科技自成立以来就一直深耕光学膜领域。在2008年,他们成功设计并组建了国内首条光学膜涂布生产线,为后续成为增亮膜和扩散膜的领军企业打下了坚实基础。但随着国内光学膜产能的快速释放和国际品牌的市场竞争压力增大,激智科技不断推动工艺改进和新产品研发,以保持其市场竞争力。更是在2017年上市后,制定了“一轴一带一核心”的发展战略,即以光电行业为主轴,布局光伏、汽车及新能源行业,通过上下游资源整合,开发功能性薄膜产业带,并不断强化以精密涂布技术为核心的技术平台。 |

| 长阳科技 | 自2012年投产第一代反射膜以来,已稳坐全球光学反射膜细分行业的头把交椅。公司不仅成功巩固了反射膜的市场地位,更进一步进军光学基膜领域,打破了国外技术的长期垄断,实现了国产替代。目前,长阳科技正致力于新型显示、半导体、5G通信、新能源汽车及储能等前沿领域的研发与产业化,力求在全球高科技领域占据一席之地。 |

| 双星新材 | 自2002年进军BOPET行业以来,双星新材逐渐构建了“原料-基材-膜片”的全产业链纵深一体化发展模式。公司通过多次定增高性能膜项目,成功实现了产品的结构升级和市场的持续拓展。目前,双星新材已成为三星等知名企业的战略供应商,并进一步布局了光学材料、新能源材料等多个领域,成功转型升级为新材料平台型企业。 |

| 东材科技 | 作为国内电工绝缘材料品种最全的制造厂商,东材科技在“十四五”期间,紧抓双碳目标机遇,凭借深厚的技术储备和丰富的制造经验,迅速转型绿色发展。自2012年设立江苏东材并投建首条光学级聚酯基膜产线以来,公司持续加大投入,2020至2022年间更是通过收购与自建项目迅速提升光学基膜产能。2023年,东材科技与韩国Chemax、种亿化学携手成立成都东凯芯半导体材料有限公司,共同进军高端光刻胶材料的合成与纯化领域。如今,东材科技已构建起以新型绝缘材料为核心,光学膜材料、电子材料、环保阻燃材料等多领域并举的产品体系,其产品广泛服务于发电设备、特高压输变电、beplay下载软件 电网、新能源汽车、轨道交通等多个重要领域。 |

资料来源,公开资料,观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。