前言:精麻药品广泛概念指的是麻醉药品和精神药品,是国家实行特殊管理的药品,所以价格体系稳定。近年来,随着手术量增加及老龄化加剧,我国精麻行业需求将持续上升,市场份额向头部企业集中,CR9接近80%。

1、精麻定义

根据观研报告网发布的《中国精麻行业发展趋势分析与未来投资预测报告(2024-2031年)》显示,麻醉的含义是用药物或其他方法使患者整体或局部暂时失去感觉,以达到无痛的目的进行手术治疗。精麻药品广泛概念指的是麻醉药品和精神药品,是国家实行特殊管理的药品。

2、“手术量增长+老龄化趋势”带动精麻行业稳健增长

精麻药品多用于手术中的麻醉诱导、维持和术后镇痛。近年来,随着手术量平稳增长,带动精麻药品需求稳健增长。根据数据显示,2022年我国住院病人手术人次为6930.44万人次;2023年全国医疗卫生机构入院人次达到30187.3万人次,未统计手术入院人数。

数据来源:观研天下整理

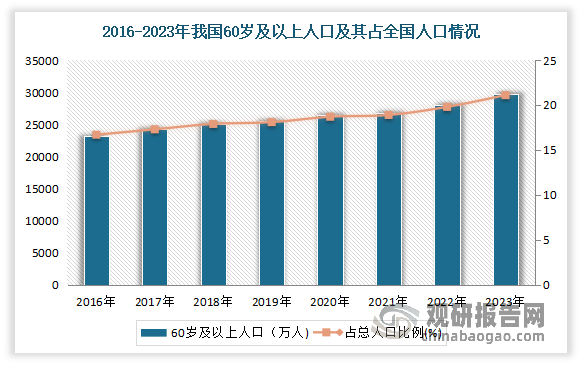

与此同时,由于老龄人群对于手术的需求量较大,随着我国老年人口增多,整体手术需求有望加速增长,带动精麻行业稳健增长。

数据来源:观研天下整理

3、精麻药品由国家管控,价格体系较为稳定

目前,国家出台多项政策说明麻醉药品和第一类精神药品由政府定价,价格体系较为稳定,集采风险较低。

我国精麻行业相关政策

|

政策名称 |

发布时间 |

发布机构 |

内容 |

|

关于完善公立医院药品集中采购工作的指导意见 |

2015年2月 |

国务院 |

对麻醉药品、精神药品、防治传染病和寄生虫病的免费用药、国家免疫规划疫苗、计划生育药品及中药饮片,按国家现行规定采购,确保公开透明 |

|

麻醉药品和精神药品管理条例 |

2016年2月 |

国家市场监督管理总局 |

麻醉药品和精神药品实行政府定价,在制定出厂和批发价格的基础上,逐步实行全国统一零售价格。具体办法由国务院价格主管部门制定 |

|

中央定价目录(2020版) |

2020年3月 |

国家发改委 |

规定麻醉药品和第一类精神药品价格由国务院医疗保障部门定价 |

|

基本医疗保险用药管理暂行办法 |

2020年7月 |

国家医保局 |

建立《药品目录》准入与医保药品支付标准(以下简称支付标准)衔接机制。其中执行政府定价的麻醉药品和第一类精神药品,支付标准按照政府定价确定 |

|

关于建立新上市化学药品首发价格形成机制,鼓励高质量创新的通知 |

2024年2月 |

国家医保局 |

除麻醉药品和第一类精神药品外,药品价格依法实行市场调节,由医药企业自主制定 |

资料来源:观研天下整理

4、我国精麻行业集中度较高,CR9接近80%

在市场竞争方面,我国精麻行业市场集中度较高,CR9接近80%,其中人福医药市占率25.9%,恒瑞医药12.2%,恩华药业5.4%。从麻醉镇痛大品种市场格局来看,市场份额多被麻醉龙头(人福、恩华、恒瑞、扬子江等)所占据。

数据来源:观研天下整理

2023年麻醉镇痛Top10大品种格局

|

通用名 |

2023年销售额(亿元) |

2023-YOY |

格局 |

市占率第一企业 |

|

地佐辛 |

42.3 |

-22.1% |

扬子江药业、南京优科 |

扬子江药业(96.1%) |

|

瑞芬太尼 |

35.3 |

29.3% |

人福医药、恩华药业、国药集团 |

人福医药(89.1%) |

|

丙泊酚 |

27.8 |

0.4% |

Aspen、费森、力邦制药等7家 |

Aspen(51.8%) |

|

舒芬太尼 |

26.3 |

8.5% |

人福医药、恩华药业、国药集团、IDT |

人福医药(98.0%) |

|

七氟烷 |

24.0 |

7.7% |

恒瑞医药、丸石制药、鲁南贝特等8家 |

恒瑞医药(59.8%) |

|

布托啡诺 |

16.9 |

34.9% |

恒瑞医药、福安庆余堂、国药集团 |

恒瑞医药(98.9%) |

|

右美托咪定 |

11.6 |

-41.3% |

扬子江药业、恒瑞医药、正大天晴等10余家企业 |

扬子江药业(72.7%) |

|

羟考酮 |

10.9 |

23.2% |

Napp、恩华药业、东北制药等6家 |

Napp(77.3%) |

|

依托咪酯 |

9.6 |

5.9% |

恩华药业 |

恩华药业(100%) |

|

咪达唑仑 |

9.3 |

29.2% |

恩华药业、人福医药、九旭药业等8家 |

恩华药业(82.2%) |

资料来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。