贵妇膏源于南洋宫廷,在2000年开始流入中国,2003年以前贵妇膏产品主要通过线下美容院销售,而随着线上社交网络的发展,2010年贵妇膏开始加大了线上发展的力度。

| 时间 |

发展特点 |

| 2000年以前 |

源自南洋宫廷的百年护肤秘方,在国外盛行。进入中国后,逐步衍变为贵妇膏 |

| 2000-2003年 |

2000年,华瑞凯琳推出国内市场上第一款贵妇膏产品。期间,贵妇膏主要在线下美容店销售,没有品牌、广告 |

| 2004-2009年 |

贵妇膏开始大量流向市场,这一时期贵妇膏的进入者较少。随着QQ空间和社群的推出,贵妇膏借势开启了线上社交营销模式 |

| 2010-2014年 |

线上在QQ空间、QQ群等传播;线下集中在中高端美容院销售。2014年起,华瑞凯琳等贵妇膏企业率先注册商标,开启品牌化经营之路 |

| 2015-2017年 |

微信等社交平台带动了贵妇膏的发展,期间大量企业开始入局贵妇膏。贵妇膏品牌逐渐获得用户认可,开始通过明星代言、电视综艺及电影投放等形式进一步扩大品牌知名度 |

| 2018-2019年 |

快手、抖音等新媒体通过KOL进行私域流量运营成为趋势,带动更多品牌商家入局。部分商家开始布局电商渠道,拓展了贵妇膏线上市场 |

| 2020年至今 |

随着贵妇膏市场入局者增加、经营秩序不断优化,市场体量不断壮大。头部贵妇膏企业都在往品牌化、市场化、规范化方向发展 |

目前,我国贵妇膏入局者主要有三种类型的企业,一是护肤品企业,二是医药企业,三是专做贵妇膏品牌企业。其中,以华瑞凯琳、梵蜜琳、麦吉丽三大品牌转化率较高,品牌知名度和市场占比也相对较高,2020年中国消费者使用的贵妇膏产品品牌中,这三个品牌的指数位居前三。

| 排名 |

品牌名称 |

指数 |

| 1 |

华瑞凯琳 |

96.7 |

| 2 |

麦吉丽 |

95.6 |

| 3 |

梵蜜琳 |

95.1 |

| 4 |

蓝尼芳可 |

90.8 |

| 5 |

禾真 |

88.2 |

| 6 |

发伯爵 |

84.4 |

| 7 |

仁和匠心 |

83.5 |

| 8 |

片仔癀 |

82.9 |

| 9 |

蕾蒂恩 |

81.4 |

| 10 |

植仙 |

80.6 |

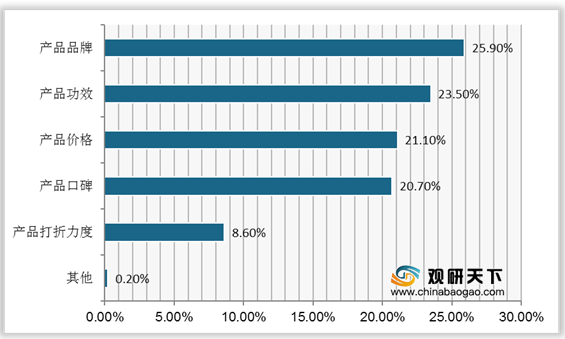

贵妇膏产品的单价较高,因此,品牌作为最直观的考量因素,成为消费者在购买产品前重点对比的首要要素,约25.9%的消费者选择贵妇膏时,首先看重品牌。

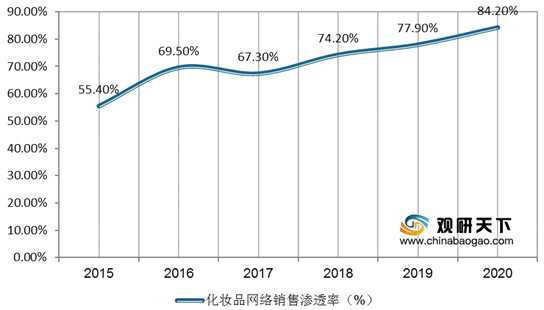

我国贵妇膏市场规模快速扩张,很大原因归功于化妆品在网络渠道的迅速渗透,数据显示,2020年我国化妆品网络销售渗透率达84.2%。在消费升级的背景下,受益于互联网对于贵妇膏的宣传,我国贵妇膏市场规模急速扩张,从2015年的12.5亿元增至2020年的67.1亿元,预计2022年将突破100亿元。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。